もじゃ君

この間はイヌ先輩にFXについて教えてもらったし、よし!早速取引をしてみよう!!

イヌ先輩

ちょ、ちょ、ちょ待って、もじゃ君!まだダメだよ!

もじゃ君

イヌ先輩!なんでまだダメなんですか?僕は早く取引をして利益をたんまり出したいんです!

イヌ先輩

焦って取引をしても全く意味がないよ。それにその考え方は大きな損失を出してしまうと思う。

まず、前回の話は覚えているかな?

もじゃ君

はい、FXは、

- 買い(上予想)でも売りでも(下予想)取引が可能

- レバレッジを利用して少額でも取引が可能

- レバレッジを利用する場合、利益も損失も大きくなる

- 資金管理もメンタルが重要

ということです。

イヌ先輩

ほとんどあっているけど、残念ながら、重要な点を一つ忘れているね。

もじゃ君

え?!なんだっけな、、、。えーと、えーと。

イヌ先輩

ビーフジャーキーを持ってくると言っていたことだね。

もじゃ君

・・・・・・・・・・。

イヌ先輩

・・・・・・・・・・。

もじゃ君

・・・・・・・・・・・・・・・・・・・・。

イヌ先輩

・・・・・・・・・・・・・・・・・・・・。

もじゃ君

あ、ここに持ってきていきます。

イヌ先輩

持ってきてるんじゃないか!!忘れたような雰囲気だすなよ!もちろん信じていたけどね。

もじゃ君

(嘘つけ。)

イヌ先輩

さて、お腹もいっぱいになったし、早速説明していこうか。

もじゃ君

よろしくお願いします!

コンテンツ

1 レバレッジはどのように利用する?

イヌ先輩

レバレッジのメリットやリスクについては、前回「FXってなに? ~ とにかく知るところから始めよう! 2 レバレッジのメリットは?」で話しているから、見てない・忘れたという人は先に確認しようね。

レバレッジの上限

前回の例では20倍で取引を行っておりましたが、そもそもレバレッジは何倍まで可能なのでしょうか?その答えは、国内のFX会社と海外のFX会社で違います。

国内FX会社

国内のFX会社の場合、25倍のレバレッジの上限が設けられてありますので、レバレッジについては、国内各社で違いはありません。以下はごく一部で、国内でも多くのFX会社があります。

海外FX会社

海外のFX会社の場合、100倍や1,000倍、探せば無制限なんて会社もあります。いずれにしろ、国内の25倍に比べると大きなレバレッジが可能なFX会社がほとんどです。なお、日本在住でも海外のFX会社を開設することは可能で、実際に私も複数の海外FX口座を保有しています。

もじゃ君

なるほど!国内より海外のFX会社の方がレバレッジが高いんですね!じゃあ、僕は海外一択ですね!

イヌ先輩

確かに海外の方がレバレッジは高いね。

でも海外FX会社では、突然出金拒否がされたり、いきなり会社がなくなる等大きなデメリットもあるんだよ。

もじゃ君

え、そんなことあるんですか?!

イヌ先輩

実際にここ数年で、海外FX会社から出金ができなかったという口コミがたくさんあったよ。Twitterで「出金拒否」と検索すると色々とヒットすると思うよ。

もじゃ君

そんなことがあるなら海外FX会社なんて使えないじゃないですか!

イヌ先輩

ただ、高いレバレッジだったりボーナスがあったりと少額から始めたりするのには有利な点もあるから、最小限のお金で比較的安全そうな会社を利用することにより利益を出している人もいるんだよ。

もじゃ君

そっかー。

そもそもFXにはどのぐらいのお金が必要なんですか?

イヌ先輩

うん、じゃあ証拠金について話そうか。

証拠金

レバレッジ取引は、FX会社に入金した「お金=証拠金」より大きな取引が可能となるものですが、どの程度の取引量に対しいくら必要なのかでしょうか?仮に国内のFX会社を利用して、前回の例のようにレバレッジを利用して20,000通貨の取引をした場合を考えてみましょう。

1ドル=100円として、ドル/円を20,000通貨を買うためには、2,000,000円が必要になります。この2,000,000円をレバレッジ25倍で取引する場合、必要な証拠金は80,000円となりますので、それ以上の入金が必要になります。

20,000通貨 × 100円/ドル = 2,000,000円 で取引したい

2,000,000円 ÷ 25倍 = 80,000円 証拠金が必要

では、この状態で、ドルの価値が下がった場合を考えてみたいと思います。

①1ドル=99円の時

20,000通貨 × -1円 = -20,000円

②1ドル=98円の時

20,000通貨 × -2円 = -40,000円

③1ドル=97円の時

20,000通貨 × -3円 = -60,000円

④1ドル=96円の時

20,000通貨 × -4円 = -80,000円

1ドル=100円の時に買ったドル/円が、1ドル=96円となると、証拠金が0円になってしまいます。

もじゃ君

じゃあ、1ドル=96円までは耐えられるということですね!では、早速、、、

イヌ先輩

気が早いよ!そんなせかせかして、大雨時のワイパーじゃないんだから!

もじゃ君

・・・・・・・・・・。

イヌ先輩

それでね、なぜ止めたかと言うと、海外FX会社であれば0円まで耐えられるところもあるけど、国内だと証拠金の何%を下回ったら取引を勝手に終わらせるからね、というロスカットというシステムがあるんだよ。

もじゃ君

(普通に流したな、、、。)

イヌ先輩

それに取引にかかるスプレッドも無視できないから、併せて話そうか。

ロスカットとは?

ロスカットを理解する前に、まずは証拠金維持率について理解しておきましょう。

証拠金維持率とは、取引に必要な証拠金(必要証拠金)に対する、FX会社の口座に入金されている金額に含み損益を加えたもの(有効証拠金)の割合です。

有効証拠金 ÷ 必要証拠金 × 100(%) = 証拠金維持率

先ほどの例のとおり、20,000ドルの取引をFX会社の口座に100,000円を入金した場合と80,000円を入金した場合で分けて見てみましょう。

有効証拠金 ÷ 必要証拠金 × 100(%) = 証拠金維持率

100,000円 ÷ 80,000円 × 100(%) = 125%

80,000円 ÷ 80,000円 × 100(%) = 100%

100,000円が入金されている方が証拠金維持率が高くなっており、80,000円の時よりも取引に余裕があることがわかります。

ただ、「80,000円でも証拠金維持率が100%もあるのか」と見えるかもしれませんが、すぐにマージンコール又はロスカットにあう危険性があります。

この証拠金維持率が一定の率を下回ったときに、保有している取引が自分の意志に関係なく強制的に解消されることがロスカットです。このロスカットの基準はFX会社ごとに違い、国内では50%~100%が多い一方、海外では50%以下の基準が多く、20%や会社によっては0%となっている会社もあります。

では『ロスカットまでは大丈夫か!』と思いきや、そうでもありません。証拠金維持率がロスカットのラインまでは下がらないにしても、一定の率を下回った場合、証拠金維持率が低いため、追加の入金やポジションの決済を促すためのお知らせが来ます。これがマージンコールというもので、もうロスカットが迫っているよ、という危険信号みたいなものですね。

スプレッドとは?

スプレッドとは、FXにおける買値と売値の差のことです。スプレッドはFX会社、口座の種類、時間帯等、様々な条件で変わり、スプレッドが狭いほど、取引環境はよいと考えられます。

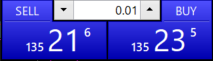

こちらはFXのプラットフォームであるMT4で表示されている、ある時点のドル/円の例です。

BUYとSELLはそれぞれ、ドル円を買う(上方向に行くと予想)か売る(下方向に行くと予想)か、下に表示されている数字は買う時のレートと売るときのレートです。

買う場合は1ドル135.235円、売る場合は1ドル135.216円となっており、買う時と売るときに差があります。これがスプレッドです。

FXは買った又は売った後に反対売買による決済をしばければなりません。反対売買とは、買いなら売り、売りなら買いです。例えば、上記のレートのうちに1ドル135.235で買って、すぐに135.216で売った場合、0.019円の損失になりますよね。そうです、スプレッドがある限り、取引開始からマイナスになっているのです。手数料も取られる場合は、更にマイナスです。なので、基本的にスプレッドが狭い会社が望ましいと考えられます。

さて、最初から生じてしまう損失0.019円は1.9銭だと、日本人ならまだわかりますが、海外の人にはわかりにくく、逆にドルは1ドル基準で1.23456等と表示されているため、私たちにとってはわかりにくいですよね。

そのため、FXではpipsという単位を用いて表示します。

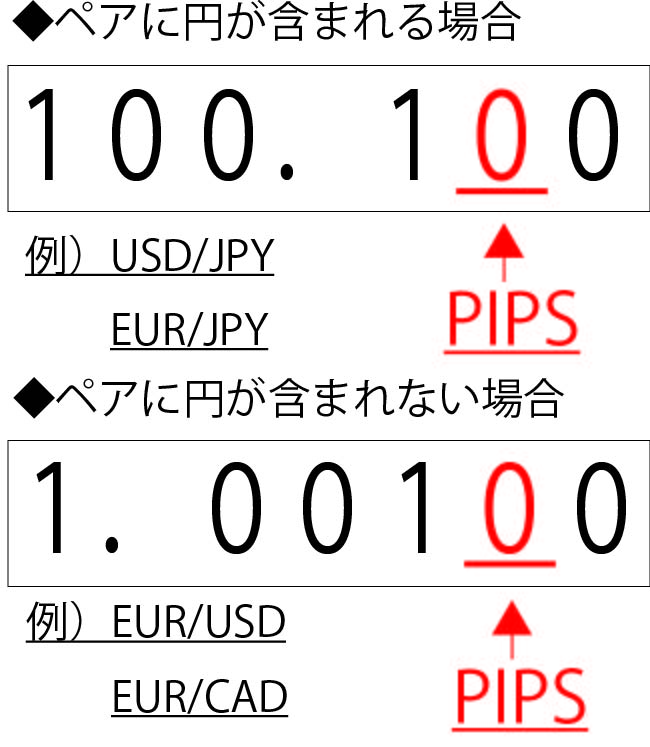

通貨ペアに円が含まれている場合と、円が含まれていない場合で、左図のとおり、pipsの位が違います。

通貨ペアに円が含まれている場合のドル円を例に見てみると、1ドル=100.100円から1ドル=100.200円にドル円が上昇した場合、10pipsの変動があったことになり、100.100円から101.200にドル円が上昇した場合、110pipsの変動があったことになります。

通貨ペアに円が含まれていない場合のユーロドルを例に見てみると、1ユーロ=1.00100ドルから1ユーロ=1.00200ドルに上昇した場合、10pipsの変動があったことになり、1ユーロ=1.00100から1ユーロ=1.01200ドルに上昇した場合、110pipsの変動があったことになります。

スプレッドは、通貨ペア、FX会社、時間帯で様々です。一般的に海外FX会社より国内FX会社の方がスプレッドが狭いですが、海外FX会社の中でも、スプレッドが狭い口座が作れるような会社もあります。

上記を踏まえて、自分はいくら利益を得たいのか、それを目指すためにどのぐらいの取引量が求められるのか、そして、どの程度の余裕を持たせておくのかを想定して、レバレッジの利用、FX会社を考える必要があります。

FXは平日であれば基本的に土日、年末年始、クリスマス以外は取引が可能です。そのため、取引が可能な日数は月20日程度として以下のように考えられます。

◆月50,000円程度稼ぎたいと考える場合(ドル円で取引)

50,000円 ÷ 約20日 = 2,500円/日 1日2,500円程度稼ぎたい!

もし自分が1日10pipsはとれる自信があるとしたら・・・

2,500円 ÷ 10pips = 250円/pips 1pipsあたり250円となる取引量が必要

10,000通貨を取引して1円変動した場合、10,000円の変動となります。1円は100pipsなので、1pipsの変動は、100円となります。つまり、25,000通貨を取引した場合、1pips250円、10pipsで2,500円となります。

25,000通貨を取引するためには、1ドル100円の場合、2,500,000円が必要になります。

▷仮に元手が50,000円の場合

2,500,000円 ÷ 50,000円 = 50倍

レバレッジ50倍以上が必要なため、海外FX会社なら取引可能

▷仮に元手が100,000円の場合

2,500,000円 ÷ 100,000円 = 25倍

レバレッジ25倍以上が必要なため国内FX会社でも取引可能だが、少しでも逆行した場合、ロスカットになる可能性がある。海外FXの場合は取引可能

▷仮に元手が500,000円の場合

2,500,000円 ÷ 500,000円 = 5倍

レバレッジ5倍以上が必要なため国内FX会社、海外FX会社のどちらでも取引可能。

イヌ先輩

こんな感じで目標とする金額、元手、ロスカットまでの余裕等を考慮して、レバレッジを利用することが重要だと思うよ。

もじゃ君

なるほど!僕の場合は「一撃で利益を」とついつい考えてしまうので、あえて国内FX会社を利用して、そもそも大きな取引ができないようにする方がいいのかもしれません。

イヌ先輩

それはいい考えだね。また実際に取引をする前に、デモトレードで使い方を理解しておく方が更に安全だと思うよ。

もじゃ君

デモトレードというとお金をかけずに取引をするということですか?

イヌ先輩

うん、大体どこのFX会社でもデモトレードはできるから、気になった会社を調べてみるといいよ。

もじゃ君

分かりました!そういえば、話を聞いてて思ったんですが、もし僕に大金があれば、ロスカットにかかることなく、利益が出るまで放置しておくことも可能なんでしょうか?

イヌ先輩

うーん、中々難しいと思うな。ここまではわかりやすいように、取引の差分の損益(キャピタルゲイン)を例にとって説明してきたけど、株式でいう配当金のような、単純にポジションを持っていることによる損益、いわゆるスワップポイント(インカムゲイン)というものがあるからそれも説明しよう。

2 スワップとは?

通貨ペアと金利

通貨ペアには、それぞれの国の通貨が並んでおり、ドル/円ならアメリカと日本、オーストリアドル/ポンドならオーストラリアとイギリス等となっています。

国にはそれぞれ金利があり、金利が高い国もあれば低い国もあります。日本がマイナス金利と言われる超低金利であることはニュース等で、聞いたことがあるかと思います。

通貨ペアを構成する各国の金利の差分がスワップポイントとしてと損益加算されます。

スワップポイントが得になるとき損になるとき

スワップポイントは、プラスになるときもあればマイナスになるときもあります。

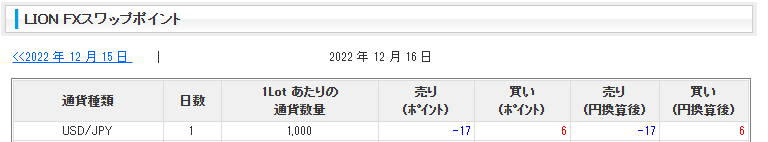

例えば、利上げをしているアメリカのドルと低金利の日本の円のスワップを国内FX会社のヒロセ通商を例にとって見てみます。

1,000通貨を取引した場合のスワップがこのように掲載されていますので、ドル/円を1,000通貨買って持っていたら、毎日+6円になります、ということです。逆に、ドル/円を1,000通貨売って持っていたら、毎日ー17円になります。もちろん、これが10,000通貨になれば、買いで+60円、売りで-170円とスワップもそれに応じて大きくなります。

そのため、売買の差によって利益を出そうとする場合であっても、比較的大きい取引を行う場合は、事前にスワップを確認しておかなければ、以下の例のように、せっかく取引で得た利益がスワップポイントにより減少したり、損失になる可能性もあるので、注意が必要です。

ドル円を100,000通貨売って5日間で20,000円の利益が出た場合(スワップの変動がないと仮定)

-17円 × 100(1,000通貨の10倍) = -1,700円/日 × 5日 = -8,500円

20,000円 ー 8,500円 = 11,500円

※スワップ3倍デー等は考慮してません。

スワップはFX会社ごとに違いますので、各社のHPやプラットフォーム等で確認しましょう。

先ほど例にとったヒロセ通商のリンクを参考に貼っておきます。通貨によって違うことはもちろん、基準となる通貨量等も違うことがありますので見てみてください。

ちなみに、高金利の国としては、メキシコペソやトルコリラ等が有名ですが、「スワップ目的で取引だ!」と考えて取引すると痛い目を見るかもしれません。私も「スワップ狙いでトルコリラ/円を買って、放置しておけば稼げるのでは?!」と思って、トルコリラ/円を買ったことがありますが、結果として、差益で大きくマイナスになりました。よくよくチャートを見ると、トルコリラ/円は近年ずっと下げ続けていたのです。いわゆる長期的なダウントレンドです。相場の格言に「落ちるナイフは掴むな。」とありますが、スワップに目がくらんでしっかりとキャッチしてしまいました、、、😭何かに目が留まると他のことが見えなくなることがありますので、皆様もお気を付けください、、、。

スワップはどのタイミングでもらえる?

さて、ある通貨ペアを持っていればスワップポイントが付くということはわかりましたが具体的な条件はどうでしょう。

FX会社によって多少違いはありますが、基本的には、ニューヨーク市場が終わるときが区切りとなるため、このタイミングにポジションを保有していることを条件としている会社がほとんどです。

では、ニューヨーク市場が終わる時間はいつか、ということですが、夏時間(3月中旬~11月上旬)は日本時間で朝6時、冬時間(夏時間の期間以外)は日本時間で朝7時となります。基本的には、この時間にポジションを持ち越しておけばスワップポイントがもらえると思いますが、会社によっては、この時間帯前後に定期的なメンテナンスが入ることがありますので、スワップポイントを狙って取引をする場合は、各社のメンテナンス時間も確認しておく必要があります。

もじゃ君

国内FX会社のスワップ一覧を見ていたんですが、メキシコペソ/円(MXN/JPY)とかスワップポイントが大きいものがありますね!これを持っていれば、、、なにもせずお金を稼げるのでは、、、。

イヌ先輩

もじゃ君のいう事も一理あるけど、逆になんでそんなにスワップポイントに差があると思う?

もじゃ君

確か、国同士の金利差がスワップポイントになるってことだから、日本とメキシコで金利が違うってことですね!

イヌ先輩

そのとおり!でも、行き過ぎた高金利って何か理由があるはずなんだ。

もじゃ君

何か理由があるというと?

イヌ先輩

例えば、トルコリラ/円(TRY/JPY)も買いのスワップポイントが高いFX会社が多いんだけど、チャートを見るとトルコリラ/円は近年ずっと下げ続けているんだよ。トルコは異常なインフレで貨幣価値が急激に下落し、長期的なダウントレンド中なんだ。相場の格言に「落ちるナイフは掴むな。」とあるけど、まさに、TRY/JPYを買うっていう事はそのリスクがあるということだね。

もじゃ君

なるほど!じゃあ、折角スワップで利益を得たとしても、TRY/JPYがそれ以上に下がってマイナスになってしまう可能性があるということですね。

イヌ先輩

そのとおり!アメリカやユーロ圏等は普段過ごしていても経済ニュースは目にするけど、トルコやメキシコのニュースが自然に目に触れることはないよね。だからまずは、よく知っている自分の国の通貨やアメリカ、ユーロ圏の取引がお勧めだよ。

もじゃ君

よし、じゃあ早速取引をと思ったんですが、具体的にどうやって取引するんですか?どこか銀行とかに行かないといけないんですかね?

イヌ先輩

次回は取引までの簡単な手続きと実際の取引方法について説明しようか。

もじゃ君

ありがとうございます!次回もよろしくお願いします!では!

イヌ先輩

(次回はビーフジャーキーはないのかな、、、。)